Jeder M&A Prozess bietet den Anteilsverkäufern viele Chancen und Perspektiven. Ein optimal vorbereiteter und strukturierter M&A Prozess bei Firmenverkäufen ist jedoch unerlässlich. Zusammen mit unseren Kunden setzt KP Tech den Prozess des Anteilsverkaufs optimal um und minimiert die Risiken bei einem möglichst hohen bzw. optimalen Verkaufserlös.

Der Firmenverkauf ist ein komplexer Prozess, der sich in zwei Phasen aufteilt

- Die Vorbereitung eines Verkaufsprozesses: Bei einer kurzfristigen Vorbereitung werden ein bis zwei Monate für die Erstellung der Unterlagen benötigt. Empfehlenswert ist jedoch eine zusätzliche Einplanung von bis zu zwei Jahren, um das Unternehmen auf den Verkauf vorzubereiten

- Der eigentliche M&A Prozess: Diese Phase dauert in der Regel zwischen 6 und 12 Monaten

Man kann sich den Prozess eines Unternehmensverkaufs wie einen umfassenden Verkaufsprozess vorstellen, ein erklärungsbedürftiges Produkt an einen potenziellen Käufer über einen Verkaufsprozess von 6-36 Monaten zu verkaufen. Der M&A-Prozess kann wie jeder andere Prozess in seine Bestandteile zerlegt werden. Es ist essentiell, sich professionell auf die Übernahme vorzubereiten und sehr vorteilhaft, einen externen Berater von Tag eins an hinzuzuziehen, um die Fallstricke zu umgehen.

Nachfolgend geben wir einen Überblick über die wichtigsten Phasen eines M&A-Prozesses. Der Prozess beim Verkauf eines Unternehmens unterscheidet sich dabei nur in Teilbereichen zwischen dem Verkauf eines kleinen oder mittelständischen Unternehmens im Vergleich zu einem Konzern oder börsennotierten Unternehmen.

Vorbereitung des Unternehmens auf den Verkauf

Eine professionelle Vorbereitung auf einen erfolgreichen Verkauf des Unternehmens ist sehr wichtig. Es gibt viele Aspekte, die berücksichtigt werden müssen, um den Verkaufsprozess reibungslos ablaufen zu lassen und eine höhere Unternehmensbewertung zu erzielen.

Eine Möglichkeit ist die Reduktion des Einflusses der Anteilseigner auf die Unternehmensführung. Ideal ist die Übergabe des operativen Geschäfts an das Management schon bevor die Verkaufsphase beginnt. So kann potenziellen Käufern signalisiert werden, dass das Unternehmen auch nach Austritt des Gründers/vorigen Anteilseigners weiterhin reibungslos funktionieren wird.

Auch im Bereich Finanzen gilt es Vorbereitungen zu treffen. Werden Bewertungsspielräume genutzt, können höhere Ergebnisse zu höheren Unternehmensbewertungen führen. Eine unnötige Kapitalbindung kann vermieden werden, indem nicht notwendige Gewinne ausgeschüttet werden.

Wertsteigerung vor dem Beginn des Unternehmensverkaufs – Die Braut hübsch machen!

Die vorgenannten Aspekte sind nur ein kleiner Ausschnitt der anstehenden Maßnahmen zur Vorbereitung auf den Verkaufsprozess. Die Beauftragung eines M&A Beraters im Vorfeld eines geplanten Unternehmensverkaufs macht Sinn, da der M&A Berater die strategische und finanzielle Lage eines Unternehmens überprüft.

Im Hinblick auf den geplanten Anteilsverkauf wird der M&A Berater Vorschläge machen, wie das Unternehmen über einen Zeitraum von 6 Monaten bis zu 2 Jahren Anpassungen vornehmen kann, um den Unternehmenswert/ Verkaufserlös beim Anteilsverkauf zu steigern. Dabei sollte es sich nicht um grundlegende Änderungen in der Unternehmensstrategie gehen, da diese erst längerfristig wirken. Vielmehr sollten vom Managementteam Maßnahmen umgesetzt werden, welche die Ergebnissituation sowie die Bilanzkennziffern wesentlich verbessern. Das Unternehmen wird so in einem kurzen Zeitraum für Käufer sehr viel attraktiver werden.

KP Tech berät seit mehr als 20 Jahren Unternehmen bei der Analyse und Umsetzung der vorbereitenden Maßnahmen. Unsere Kunden haben Ihren Hauptsitz in Deutschland, Österreich und der Schweiz.

Alternativen und mögliche Ausstiegsstrategien („Exit Szenarien“) beim Verkauf der Firma

Beim Verkauf eines Unternehmens gibt es eine Vielzahl von alternativen Transaktionsoptionen. Diese Alternativen müssen von den Anteilseignern und der Geschäftsführung analysiert und bewertet werden. Das Verständnis dieser Alternativen und der daraus resultierenden Entscheidungen gehören im Vorfeld eines Firmenverkaufs zu den strategischen Entscheidungen, welche die Firmeninhaber zu treffen haben. Leveraged Buyout, strategischer Unternehmensverkauf, Rekapitalisierung von Minderheiten, ESOP, Private Equity, usw. sind alles Begriffe aus dem M&A Bereich mit denen sich die Anteilseigner auseinandersetzen müssen.

Unternehmensverkauf an eine Beteiligungsgesellschaft versus an einen Strategen

Im Kern geht es um die Beantwortung der zwei entscheidenden Fragen:

- Soll das Unternehmen an einen Investor (Beteiligungsgesellschaft bzw. Private Equity) veräußert werden, oder soll das Unternehmen an einen strategischen Käufer (z.B. an einen Wettbewerber) veräußert werden?

- Soll das Unternehmen zu 100%, zu einer Mehrheit oder zu einer Minderheit veräußert werden?

In der Presse in Deutschland, Österreich und der Schweiz werden Beteiligungsgesellschaften beim Unternehmensverkauf häufig als Heuschrecken bezeichnet, deren einziges Interesse darin besteht, die Werte aus einem Unternehmen herauszuziehen und danach weiter zu ziehen. Wer die Beteiligungsgesellschaften in Deutschland und Europa kennt, der weiß, dass weniger als 5% der Private Equity Gesellschaften zum Kreis der Heuschrecken zählen und mehr als 95% der Private Equity Gesellschaften die Wertsteigerung der Beteiligung als Ziel hat.

Weder die Veräußerung des Unternehmens an eine Private Equity Gesellschaft, noch der Verkauf an einen Strategen sind vom Grundsatz her eine bessere oder eine schlechtere Alternative. In der Regel hängt es von der Situation der Anteilseigner und des Unternehmens ab, ob der Verkauf an ein Private Equity Unternehmen oder der Verkauf an einen Strategen die bessere Alternative ist. Ein professioneller M&A Berater kann den Anteilseignern eines Unternehmens aufgrund seiner Erfahrung die Vorteile und Nachteile einer Übernahme durch ein Private Equity Unternehmen oder an einen Strategen aufzeigen und diskutieren.

Unternehmensbewertung und Kaufpreisvorstellungen – Festlegung einer Bandbreite des Unternehmenswertes

Die Bestimmung einer angemessenen Unternehmensbewertung ist ein kritischer Schritt im M&A Prozess. Der M&A Berater erstellt deshalb vor dem Start eines M&A Prozesses eine Unternehmensbewertung. Die Methoden und Ausgestaltung der Unternehmensbewertung umfassen mathematische und von dem Institut der Deutschen Wirtschaftsprüfer anerkannte Bewertungsmethoden, von der Discounted-Cash-Flow Methode (DCF Methode) bis hin zu vergleichenden Unternehmensbewertungsmethoden – im Markt bekannt als Multiple Verfahren. Das Ergebnis der Unternehmensbewertung ist eine Preisspanne, die aus den Ergebnissen der unterschiedlichen Bewertungsverfahren resultiert.

Ist der vorgestellte Kaufpreis realisierbar?

Unsere langjährige Erfahrung ist, dass Verkäufer und Käufer nicht selten völlig unterschiedliche Vorstellungen hinsichtlich des Unternehmenswertes haben. Viele Unternehmensverkäufe sind so zum Scheitern verurteilt, da es mit den Kaufinteressenten zu keiner Einigung über den Kaufpreis kommt.

Wenn die Spanne des erzielbaren Wertes aus der Unternehmensbewertung nicht mit der Kaufpreisvorstellung der Anteilseigner übereinstimmt, sollte man sich überlegen, ob man den M&A Prozess starten möchte. Es ist zwar eine der Aufgaben des M&A Beraters, diese Bewertungslücke mit Verhandlungsgeschick und seiner Expertise über mögliche Transaktionsstrukturen zu schließen. Extrem große Lücken bei der Bewertungsvorstellung (Verkaufserlös) können jedoch auch nicht mit einer intelligenten Transaktionsstruktur überbrückt werden.

Angebot und Nachfrage

Letztendlich wird der Kaufpreis für die Unternehmensanteile auf dem Markt aufgrund von Angebot und Nachfrage und einem professionellen M&A Prozess bestimmt. Die Kaufpreisvorstellung des Verkäufers lässt sich immer dann realisieren, wenn es eine hohe Nachfrage von potenziellen Käufern nach dem zu verkaufenden Unternehmen gibt und sich ein Bieterverfahren umsetzen lässt.

Eine professionelle Verhandlung des Kaufpreises setzt eine langjährige Erfahrung bei Inhalten des Letter of Intent und des SPA (Sales and Purchase Agreement) und bei den Ausgestaltungsmöglichkeiten einer M&A Transaktion voraus. Die Besteuerung bei verschiedenen Transaktionsstrukturen kann zu erheblichen Unterschieden bei dem zufliessenden Verkaufserlös führen. Es sollte deshalb immer ein erfahrener Steuerberater in den Prozess mit einbezogen werden.

Erstellung der Verkaufsunterlagen

Ein entscheidendes Element beim Verkauf des Unternehmens ist es, sich die Zeit zu nehmen, um die Finanz- und Geschäftshistorie sowie die Zukunftsprognosen eines Unternehmens richtig aufzubereiten, zu interpretieren und darzustellen. Der M&A Berater erstellt auf Basis der aufbereiteten Informationen ein umfassendes und aussagekräftiges Information Memorandum, ein Financial Fact Book oder es wird eine Vendor Due Diligence durchgeführt.

Unprofessionelles Vorgehen versus professionelle Aufbereitung der Verkaufsunterlagen

Verkäufer versuchen häufig ihr Unternehmen zu verkaufen, ohne dabei ein professionelles Information Memorandum vorzulegen. Das ist ein großer Fehler, da die Ertragsfähigkeit und damit der wahre Wert eines Unternehmens nicht aus einem Jahresabschluss oder aus BWAs zu erkennen ist und tiefgreifende Finanzanalysen (Kennzahlen) fehlen. Unorganisiertes oder schlecht zusammengestelltes Informations- und Finanzmaterial über ein Unternehmen verzögert den M&A Prozess, sieht unprofessionell aus und schadet daher dem Verkäufer enorm.

Wenn Kaufinteressenten ein Unternehmen bewerten, erwarten sie professionell aufbereitete Verkaufsunterlagen. Ohne ein Information Memorandum verschenken Anteilseigner sehr viel Geld und verschwenden kostbare Zeit. In langwierigen Gesprächen mit vielen Kaufinteressenten, erhalten sie am Ende entweder niedrige Kaufpreisgebote oder kommen gar nicht bis zu einem Anteilsverkauf.

Professionelle Verkaufsunterlagen erhöhen das Vertrauen des Käufers, ermöglichen dem Käufer die Abgabe eines sinnvollen Angebots und erhöhen die Wahrscheinlichkeit eines erfolgreichen Firmenverkaufs. Anteilseigner verbringen Jahre mit dem Aufbau der Marke, dem Bekanntheitsgrad, Kunden- und Lieferantenbeziehungen, Produktionsprozessen, Management, Personal, Vertriebskanälen, etc.. Alle diese Details sind entscheidende Informationen für mögliche Käufer und sollten deshalb von der Verkäuferseite professionell präsentiert werden. Firmenverkauf Makler: beauftragen Sie eine professionellen M&A Berater und keinen Makler!

Von der Käufersuche zur Short List

Käufersuche

Während für große Unternehmen oft nur für eine Handvoll relevanter und ausreichend finanzkräftiger Kaufinteressenten infrage kommen, verfügen kleine und mittelständische Unternehmen oft über eine sehr große Zahl möglicher Firmenkäufer. Einige dieser möglichen Interessenten (Zielunternehmen) sind den Verkäufern bekannt. Viele andere potenzielle Kaufinteressenten kennt der M&A Berater bereits, eine große Zahl möglicher Käufer ist jedoch nicht sofort ersichtlich. Das bedeutet, dass der M&A Berater über Instrumente und Ressourcen verfügen muss, um eine große Zahl relevanter Käufer zu recherchieren („Käufersuche“). Der Rechercheprozess sollte ausführlich und nicht überstürzt sein.

Der M&A Berater wird dabei KI-basierte Software nutzen oder in Datenbanken recherchieren, um in einem strukturierten Prozess alle möglichen Bereiche zu analysieren, aus denen Zielunternehmen kommen können. Solche Bereiche sind zum Beispiel: Wettbewerber, Kunden, strategische Käufer, Finanzinvestoren, Private-Equity-Firmen, horizontale und vertikale Ansatzpunkte zu anderen Unternehmen und so weiter. Dieser Recherche Prozess ist zeitintensiv, er legt aber die Grundlage für den Erfolg des M&A-Prozesses und einen hohen Kaufpreis.

Das Ergebnis der Käufersuche ist eine Long List an potenziellen Käufern (zwischen 50 und 200 Kaufinteressenten). Die Long List wird vom M&A Berater zusammen mit dem Kunden bewertet. Alle A-Kandidaten werden auf die Short List (ca. 20 bis 50 potenzielle Käufer) übertragen. Der M&A Berater erstellt zudem ein anonymisiertes Kurzprofil des zu verkaufenden Unternehmens („Teaser“ bzw. „One Pager“), womit die Vorbereitungsphase abgeschlossen ist.

Durchführung des Unternehmensverkaufs - der eigentliche M&A-Prozess

Nachdem alle Verkaufsunterlagen erstellt und die anzusprechenden möglichen Käufer identifiziert wurden, geht der Verkaufsprozess in die zweite Phase über. Der M&A-Prozess im engeren Sinne wird mit der Kontaktaufnahme der möglichen Käufer in Gang gesetzt.

Anonymisierte Kontaktaufnahme mit potenziellen Käufern

Der M&A Berater spricht die A-Kandidaten der Short List nach Freigabe durch den Verkäufer mit dem anonymisierten Teaser an. Die Wahrung der Vertraulichkeit hängt im ersten Schritt davon ab, dass potenzielle Kaufinteressenten das zu verkaufende Unternehmen nicht aufgrund des anonymisierten Teasers identifizieren können.

Bei Interesse an dem Target unterzeichnen potenzielle Käufer eine Vertraulichkeitsvereinbarung. Im ersten Schritt wird die Vertraulichkeitserklärung (Englisch: NDA bzw. Non-Disclosure Agrement) zwischen dem potenziellen Käufer und dem M&A Berater abgeschlossen. Im zweiten Schritt wird eine gegenseitige Vertraulichkeitserklärung zwischen dem Käufer und dem Verkäufer abgeschlossen (Englisch: Mutual NDA). Die weitere Verkaufsstrategie hängt wesentlich von der Anzahl der Interessenten ab.

Indikative Angebote, Letter of Intent, Due Diligence, Kaufvertrag und Abschluss

Käufer beurkunden bei einem strukturierten M&A-Prozess ihr Interesse an einem Unternehmen durch drei Dokumente: das indikative Angebot („Indicative Offer“ bzw. „IO“), der Letter of Intent (LoI) und den Kaufvertrag („SPA“).

Indicative Offer

Ein indikatives Angebot ist nicht bindend und enthält die grundsätzlichen Bedingungen, die Unternehmensbewertung, den Kaufpreis und die Struktur einer Transaktion. Der Verkäufer bespricht die eingehenden indikativen Angebote mit seinem M&A Berater. Im Anschluss entscheidet er, ob er mit allen potenziellen Käufern im M&A Prozess weitere Gespräche führen möchte.

Es kann auch sein, dass er interessierten Käufern absagt, weil der Kaufpreis zu niedrig ist oder die Transaktionsstruktur nicht interessant ist. Nachdem der Verkäufer eine Management Präsentation mit den interessanten potenziellen Käufern geführt hat und weitere Rückfragen beantwortet hat, ist der nächste Schritt die Einholung und Verhandlung von LOIs (Letters of Intent) mit den weiterhin interessierten Käufern.

Letter of Intent und Due Diligence

Im Letter of Intent wird dem Käufer in der Regel eine Exklusivität eingeräumt – alternativ kann im Rahmen der Verkaufsstrategie das Bieterverfahren gewählt werden. Der Verkäufer darf innerhalb der Exklusivität keine Gespräche mit anderen Käufern führen. Nach Verhandlung und Unterzeichnung des LoI beginnt der Käufer zusammen mit seinen Beratern die Unterlagen im elektronischen Datenraum des Unternehmens in allen Facetten zu prüfen („Due Diligence“). Eine professionelle Aufbereitung und Befüllung des Datenraums ist entscheidend für eine erfolgreiche Firmenprüfung.

Kaufvertrag

Nach Abschluss der Due Diligence wird der Kaufvertrag verhandelt. Der Kaufvertrag beinhaltet alle Details der Transaktion und regelt die rechtlichen und finanziellen Parameter, wie z.B. Gewährleistungen und Garantien. Der M&A Berater achtet zusammen mit dem Rechtsanwalt darauf, dass bei Vertragsverhandlungen mögliche Fallstricke umgangen werden und der Kaufvertrag möglichst verkäuferfreundlich gestaltet wird. Nach Abschluss der Vertragsverhandlungen wird der Kaufvertrag beim Notar beurkundet (Signing). Sobald alle aufschiebenden Bedingungen erfüllt sind, erfolgt die Bezahlung des Kaufpreises und die Übertragung der Unternehmensanteile (Closing).

Bei jedem Firmenverkauf sollte neben dem M&A-Berater ein in M&A-Themen erfahrener Steuerberater und Rechtsanwalt mit einbezogen werden.

Besteuerung beim Unternehmensverkauf

Wie funktioniert die Besteuerung beim Unternehmensverkauf nach dem Teileinkünfteverfahren in Deutschland?

Das Teileinkünfteverfahren ist eine Möglichkeit, Gewinne aus dem Verkauf von Betriebsvermögen oder Anteilen an einer Gesellschaft steuerlich günstiger zu gestalten. Das Teileinkünfteverfahren wird in der Regel bei Verkäufen von Betriebsvermögen oder Anteilen an Personengesellschaften angewendet.

Nach dem Teileinkünfteverfahren werden die Gewinne aus dem Verkauf nicht in voller Höhe als Einkünfte aus Gewerbebetrieb oder Kapitalerträge besteuert, sondern nur zu einem Teil. Der übrige Teil wird als sogenannter „stille Reservenverkauf“ behandelt und bleibt steuerfrei. Um das Teileinkünfteverfahren anwenden zu können, müssen bestimmte Voraussetzungen erfüllt sein. So muss der Verkauf innerhalb von fünf Jahren nach dem Ende des Wirtschaftsjahrs stattfinden, in dem das Betriebsvermögen oder die Anteile erworben wurden. Auch muss der Verkaufserlös den Anschaffungskosten entsprechen oder darüber liegen. Die Höhe des Teilbetrags, der nach dem Teileinkünfteverfahren besteuert wird, richtet sich nach dem Verhältnis zwischen dem Verkaufserlös und den Anschaffungskosten. Der Teilbetrag wird in der Regel nach einem festen Schlüssel berechnet, der sich an der Dauer der Haltedauer des Betriebsvermögens oder der Anteile orientiert.

Es ist wichtig zu beachten, dass das Teileinkünfteverfahren nur eine optionale Steuervergünstigung darstellt und der Verkäufer selbst entscheiden kann, ob er dieses Verfahren anwenden möchte oder nicht. Wenn der Verkäufer das Teileinkünfteverfahren nicht anwendet, werden die Gewinne aus dem Verkauf in voller Höhe nach den normalen Steuersätzen besteuert. Es empfiehlt sich daher, sich von einem Steuerberater oder einer anderen fachkundigen Person beraten zu lassen, um die beste Steuerstrategie für den Verkauf von Unternehmensvermögen zu ermitteln.

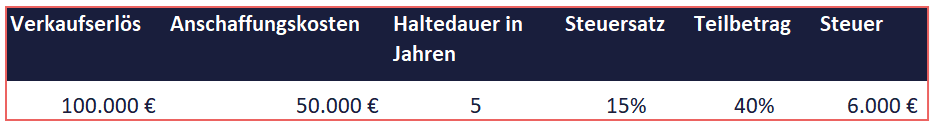

Hier ist ein Beispiel für die Berechnung der Besteuerung nach dem Teileinkünfteverfahren in Deutschland:

In diesem Beispiel wurde das Betriebsvermögen für 100.000 € verkauft, nachdem es fünf Jahre lang gehalten wurde. Die Anschaffungskosten betrugen 50.000 €. Der Verkaufserlös entspricht also den Anschaffungskosten, so dass das Teileinkünfteverfahren angewendet werden kann.

Nach dem Teileinkünfteverfahren wird der Teilbetrag besteuert, der sich aus dem Verhältnis zwischen dem Verkaufserlös und den Anschaffungskosten ergibt. In diesem Fall beträgt der Teilbetrag 40 %, da der Verkaufserlös den Anschaffungskosten entspricht.

Der Steuersatz von 15 % wird auf den Teilbetrag von 40 % angewendet, um die Steuer in Höhe von 6.000 € zu berechnen. Der restliche Teil des Verkaufserlös bleibt steuerfrei und stellt die sogenannte „stille Reserve“ dar.

Es ist wichtig zu beachten, dass dies nur ein Beispiel ist und die Berechnung der Besteuerung nach dem Teileinkünfteverfahren immer individuell ist und von verschiedenen Faktoren abhängt, wie dem Verkaufserlös, den Anschaffungskosten und der Haltedauer des Betriebsvermögens oder der Anteile. Es empfiehlt sich daher, sich von einem Steuerberater oder einer anderen fachkundigen Person beraten zu lassen, um die genaue Besteuerung zu ermitteln.