Steht bei Ihnen in näherer Zukunft das Thema Unternehmensnachfolge an? Schieben Sie das Thema nicht auf die "lange Bank". Je früher Sie sich mit diesem Pozess beschäftigen und sich eine Meinung bilden, desto besser stehen Ihre Chancen, am Ende die optimale Lösung für sich und Ihr Unternehmen zu finden. Hier und auf weiteren Seiten unseres Magazins finden Sie unsere Profi-Tipps zur Unternehmensnachfolge für eine Erstinformation. Kontaktieren Sie uns gerne und erfahren Sie, wie KP Tech Ihnen zur Seite stehen und Sie in diesem Prozess unterstützen kann!

Inhaltsverzeichnis

5 Profi-Tipps für Ihre Unternehmensnachfolge

Von der Planung bis zur Übergabe: Ihre erfolgreiche Unternehmensnachfolge in vier Schritten

1. Planung der Unternehmensnachfolge

Die To-Do's bei der Nachfolgeplanung

Mögliche Alternativen für eine Unternehmensnachfolge

Unternehmensnachfolge in der Familie

Unternehmensnachfolge durch ein Management Buy-Out

Unternehmensnachfolge durch ein Management Buy-In

Unternehmensnachfolge durch einen Unternehmensverkauf an einen strategischen Käufer

Unternehmensnachfolge durch den Unternehmensverkauf an einen Finanzinvestor

Unternehmensnachfolge über einen Börsengang

3. Vorbereitung des Nachfolgers

Annähernd 40.000 Unternehmensnachfolgen pro Jahr

5 Profi-Tipps für Ihre Unternehmensnachfolge

- Frühzeitig planen: Eine erfolgreiche Unternehmensnachfolge erfordert eine sorgfältige Planung, die idealerweise mehrere Jahre im Voraus beginnen sollte.

- Beratung einholen: Es ist ratsam, sich von Experten (Unternehmensberater, Anwälte und Steuerberater) beraten zu lassen, um sicherzustellen, dass alle rechtlichen, finanziellen und steuerlichen Aspekte berücksichtigt werden.

- Kommunikation: Eine offene und ehrliche Kommunikation mit allen Beteiligten, einschließlich Familie, Mitarbeitern und Geschäftspartnern, ist wichtig, um Missverständnisse und Konflikte zu vermeiden.

- Nachfolger sorgfältig auswählen: Es ist wichtig, einen geeigneten Nachfolger zu finden, der die Fähigkeiten und das Engagement hat, das Unternehmen erfolgreich weiterzuführen.

- Übergabe schrittweise gestalten: Eine schrittweise Übergabe des Unternehmens an den Nachfolger kann dazu beitragen, dass dieser sich in seine neue Rolle einfindet und das Unternehmen reibungslos weitergeführt wird.

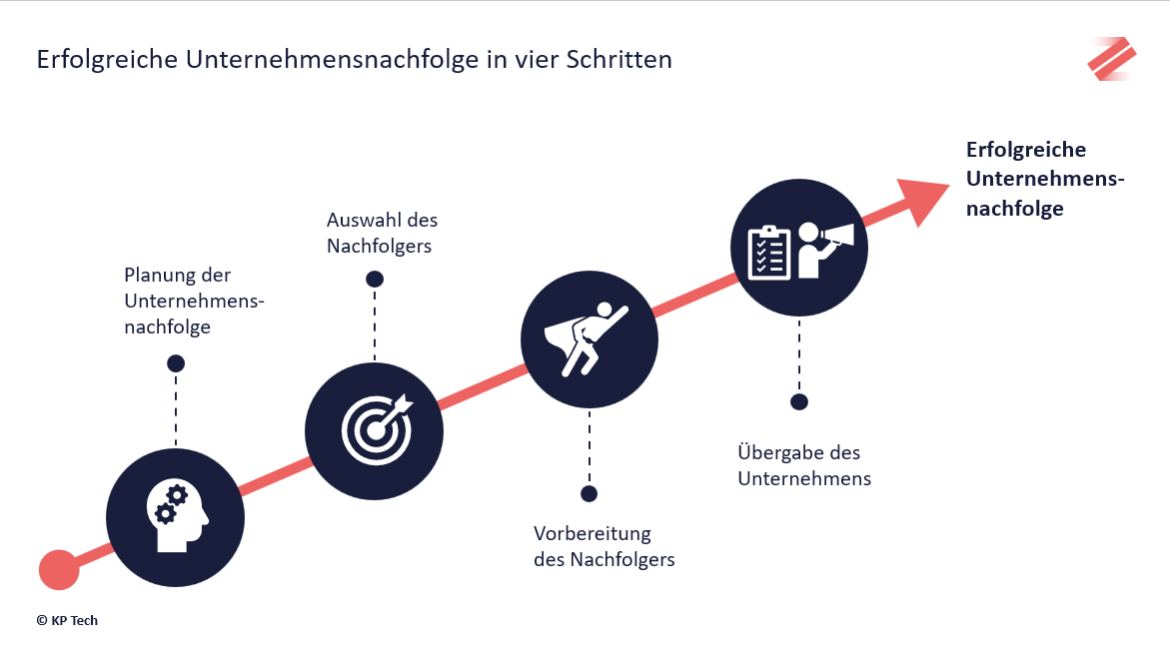

Von der Planung bis zur Übergabe: Ihre erfolgreiche Unternehmensnachfolge in vier Schritten

Erfolgreiche Unternehmensnachfolge in vier Schritten

- Planung der Unternehmensnachfolge

- Auswahl des Nachfolgers

- Vorbereitung des Nachfolgers

- Übergabe des Unternehmens

1. Planung der Unternehmensnachfolge

Die To-Do's bei der Nachfolgeplanung

Einen erheblichen Anteil der Tätigkeiten und des Zeitaufwandes am Gesamtprozeß nimmt bereits die Planung der Unternehmensnachfolge für sich ein. Eine gute Planung ist essenziell und setzt die Grundlage für eine erfolgreiche Umsetzung der Unternehmensnachfolge.

- Festlegung des Zeitpunkts der Nachfolge: Es ist wichtig, frühzeitig mit der Planung der Unternehmensnachfolge zu beginnen und einen Zeitpunkt für die Nachfolge festzulegen. Dies gibt dem Unternehmen genügend Zeit, um sich auf den Übergang vorzubereiten. Der Zeitpunkt der Nachfolge hängt von verschiedenen Faktoren ab, wie zum Beispiel dem Alter des aktuellen Eigentümers oder Geschäftsführers und den Plänen für die Zukunft des Unternehmens.

- Bewertung des Unternehmens: Eine Bewertung des Unternehmens kann dazu beitragen, nicht nur den Wert des Unternehmens zu ermitteln, sondern auch festzustellen, in welchen Bereichen Verbesserungspotenzial besteht. Es gibt verschiedene Methoden zur Firmenbewertung, wie zum Beispiel die Discounted-Cashflow-Methode oder die Multiplikatorenmethode.

- Auswahl der Nachfolgeoption: Es gibt verschiedene Möglichkeiten der Unternehmensnachfolge, wie zum Beispiel die Übergabe an Familienmitglieder, die Übernahme durch Mitarbeiter oder die Übernahme durch externe Käufer. Jede Option hat ihre Vor- und Nachteile und es ist wichtig, die für das Unternehmen am besten geeignete Option zu wählen. Bei der Auswahl der Nachfolgeoption sollten verschiedene Faktoren berücksichtigt werden, wie zum Beispiel die Ziele des aktuellen Eigentümers und die Bedürfnisse des Unternehmens. Welche Optionen Sie bei der Umsetzung Ihrer Unternehmensnachfolge haben, werden wir im nächsten Kapitel detailliert eingehen.

- Erstellung eines Nachfolgeplans: Ein Nachfolgeplan sollte alle wichtigen Schritte im Prozess der Unternehmensnachfolge enthalten. Dazu gehören unter anderem die Auswahl des Nachfolgers, die Vorbereitung des Nachfolgers und die Übergabe des Unternehmens. Der Nachfolgeplan sollte auch einen Zeitplan enthalten, um sicherzustellen, dass alle Schritte rechtzeitig durchgeführt werden.

- Kommunikation des Nachfolgeplans: Es ist deshalb wichtig, den Nachfolgeplan mit allen Beteiligten zu kommunizieren, um sicherzustellen, dass alle gut informiert sind und dass es keine Missverständnisse gibt. Die Kommunikation sollte offen und transparent sein und alle Beteiligten sollten die Möglichkeit haben, ihre Meinung zu äußern.

Mögliche Alternativen für eine Unternehmensnachfolge

Je nach Ausgangslage gibt es verschiedene Optionen für die Unternehmensnachfolge:

Alternativen der Unternehmensnachfolge

Unternehmensnachfolge in der Familie

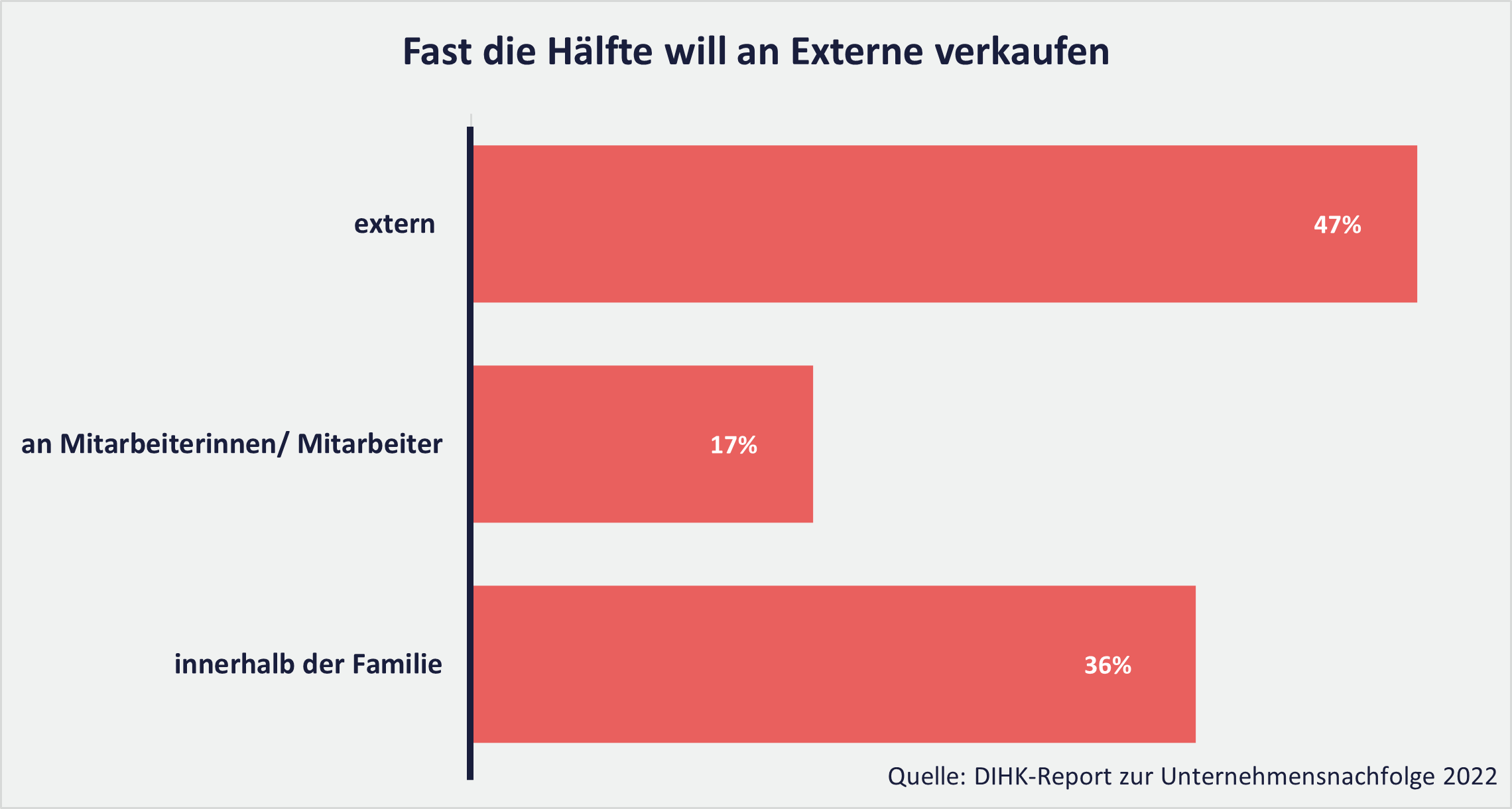

Die Auswahl und eine möglichst langfristige Einarbeitung des Nachfolgers sowie steuerliche Aspekte (Erbschaftssteuer, Schenkungssteuer) sind die drei entscheidenden Punkte bei der Nachfolge innerhalb der Familie. Familieninterne Unternehmensnachfolgen kommen nach Schätzung des DIHK-Reports zur Unternehmensnachfolge in nur 36% der Fälle zustande.

Unternehmensnachfolge durch ein Management Buy-Out (MBO)

Im Rahmen eines Management Buy-Out wird das Unternehmen an eine Führungskraft oder mehrere Führungskräfte des Unternehmens verkauft. Grundvoraussetzung für ein erfolgreiches Management Buy-Out ist die finanzielle Ausstattung des Unternehmens und eine stabile Unternehmensentwicklung. Das heutige Management verfügt in der Regel nicht über die notwendigen Finanzmittel, um den MBO komplett zu finanzieren.

Aus diesem Grund wird das Unternehmen häufig über einen längeren Zeitraum Stück für Stück an das Management übertragen und/ oder der heutige Anteilseigner gewährt dem Management ein sogenanntes Verkäufer Darlehen (Vendor Loan), indem er den Kaufpreis zum Teil verzinslich stundet. Das MBO-Team zahlt dieses Verkäufer Darlehen (Vendor Loan) dann aus den Gewinnen des Unternehmens in den nächsten Jahren zurück. Oft wird ein Management Buy-Out zusammen mit einer Finanzierung durch eine Private Equity Gesellschaft realisiert.

Unternehmensnachfolge durch ein Management Buy-In (MBI)

Bei einem Management Buy-In wird die Unternehmensnachfolge durch den Verkauf des Unternehmens an eine dritte (externe) Person umgesetzt. Diese Person übernimmt die Anteile und steigt in das Management des Unternehmens ein. Der Erfolg einer Unternehmensnachfolge über einen Management Buy-In hängt wesentlich von den Management Fähigkeiten sowie den branchenspezifischen Know-how´s des Übernehmers ab. Auch bei einem Management Buy-In wird zur Finanzierung häufig auf einen Mix aus Bankdarlehen und Private Equity Kapital zurückgegriffen.

Mehr zu diesem Thema finden Sie auch in unserem Artikel "Gestaltung der Unternehmensnachfolge anhand des Owner Buy-Out"

Unternehmensnachfolge durch einen Unternehmensverkauf an einen strategischen Käufer

Bei einem Unternehmensverkauf an einen Käufer aus dem Inland oder Ausland werden im Rahmen der Unternehmensnachfolge in der Regel sofort 100% veräussert. Der Käufer ist in der Regel ein Wettbewerber und/ oder aus der gleichen Branche. Es kann sich auch um einen Kunden, Lieferanten oder ein Unternehmen handeln, welches den Einstieg in diese Branche sucht.

Von allen Alternativen der Nachfolgeregelung erzielt der Verkäufer bei einem Unternehmensverkauf mit Abstand den höchsten Unternehmenswert und somit den höchsten Verkaufspreis. Bei einem Unternehmensverkauf an einen Strategen werden in der Regel vertragliche Zusicherungen über den Standorterhalt und die Mitarbeiterhaltung (keine Kündigungen) vereinbart.

Mehr zu diesem Thema finden Sie auch in unserem Artikel "Wie führt man einen Firmenverkauf optimal durch? Ein Leitfaden."

Unternehmensnachfolge durch den Unternehmensverkauf an einen Finanzinvestor (Private Equity Unternehmen bzw. Beteiligungsgesellschaft)

In diesem Fall wird die Unternehmensnachfolge in der Regel mit Unterzeichnung des Kauf-/Verkaufsvertrages zu 100% oder in Schritten an eine Private Equity Gesellschaft veräußert. Die besten Erfolge bei der Weiterentwicklung des Unternehmens erzielen die Private Equity Gesellschaften, welche über ein detailliertes Branchen Know-how verfügen bzw. über ein Management-Team aus der Branche verfügen, welches die Führung des Unternehmens übernehmen kann.

Unternehmensnachfolge über einen Börsengang (IPO, Initial Public Offering bzw. Going Public)

Ein Börsengang als Nachfolgeregelung ist in der Regel nur für größere mittelständische Unternehmen möglich. Um erfolgreich zu sein, muss das Unternehmen langfristig auf die Börsenreife vorbereitet werden. Dazu gehören eine Wachstumsperspektive, eine Mindestgröße und eine hohe Ertragskraft. Ein Börsengang bringt neue und umfangreiche Kommunikationspflichten gegenüber den Aktionären mit sich. In der Vergangenheit hatten viele mittelständische Unternehmen Schwierigkeiten bei der Offenlegung von Finanzen und der Kommunikation mit dem Finanzmarkt.

2. Auswahl des Nachfolgers

Die jeweils gewählte Nachfolgeoption begrenzt den Kreis, aus dem der mögliche Nachfolger kommen kann. Während bei der familieninternen Nachfolge eine oder mehrere Personen aus dem Familienkreis ausgewählt werden, kommen bei dem Management Buy-Out (MBO) die Führungskräfte des Unternehmens infrage, die an einer Übernahme und der Fortführung des Unternehmens interessiert sind. Bei einem Management Buy-In (MBI) fällt die Wahl auf einen Externen. Im Falle eines Unternehmensverkaufs an einen Strategen oder Finanzinvestor beschränkt sich die Auswahl auf den Käufer. Dieser wird nach Abschluss der Transaktion selbst bestimmen, wie er die zukünftige Unternehmensleitung gestalten wird.

Bei der familieninternen Nachfolge, dem MBO sowie dem MBI gilt es, einen geeigneten Kandidaten zu finden, der über die erforderlichen Fähigkeiten und Erfahrungen verfügt, um das Unternehmen erfolgreich weiterzuführen. Zu den Aspekten, die bei der Auswahl des Nachfolgers berücksichtigt werden sollten, gehören Führungsqualitäten, Branchenkenntnisse und betriebswirtschaftliche Kenntnisse. Auch die persönlichen Eigenschaften des Kandidaten sind wichtig. Engagement, Verantwortungsbewusstsein und die Fähigkeit, gut mit anderen zusammenzuarbeiten sind Eigenschaften, die für die erfolgreiche Führung des Unternehmens wichtig sind.

Der Nachfolger sollte gut zum Unternehmen passen. Dies bedeutet, dass er oder sie die Werte und Ziele des Unternehmens teilt und in der Lage ist, die Unternehmenskultur zu erhalten und weiterzuentwickeln. Eine gute Passung kann dazu beitragen, dass der Übergang reibungslos verläuft. Schließlich sollte auch die Akzeptanz durch die Belegschaft berücksichtigt werden. Der Nachfolgekandidat sollte von der Belegschaft akzeptiert werden. Dies kann dazu beitragen, dass der Übergang reibungslos verläuft und dass das Unternehmen auch nach der Unternehmensnachfolge erfolgreich weitergeführt wird.

3. Vorbereitung des Nachfolgers

Der Nachfolger benötigt eine umfassende Einarbeitung in das Unternehmen, damit er das Unternehmen und seine Abläufe besser kennenlernt und sich besser auf seine neue Rolle vorbereiten kann. Diese Vorbereitung des Nachfolgers ist ein wichtiger Schritt im Prozess der Unternehmensnachfolge. Der aktuelle Eigentümer oder Geschäftsführer steht dabei dem Nachfolger als Mentor zur Seite, um ihn bei der Vorbereitung auf seine neue Rolle zu unterstützen. Lücken oder Schwachstellen in Führungsqualitäten, Branchenkenntnissen oder betriebswirtschaftlichen Kenntnissen können in dieser Zeit durch Schulungen oder Weiterbildungen aufgehoben werden. Die tiefgreifende Vorbereitung des Nachfolgers kann dazu beitragen, dass der Übergang der Unternehmensnachfolge reibungslos verläuft und das Unternehmen weiterhin erfolgreich geführt wird.

4. Übergabe des Unternehmens

Die Übergabe des Unternehmens an den Nachfolger ist ein wichtiger Schritt im Prozess der Unternehmensnachfolge. Es ist wichtig, dass die Übergabe reibungslos verläuft und dass alle Beteiligten gut informiert sind. Es gibt verschiedene Schritte, die bei der Übergabe des Unternehmens berücksichtigt werden sollten. Dazu gehören unter anderem die Vorbereitung der Übergabe, die Kommunikation der Übergabe, die Unterstützung durch den aktuellen Eigentümer oder Geschäftsführer und der Abschluss von Verträgen.

Vorbereitung der Übergabe

Bei der Vorbereitung der Übergabe sollten verschiedene Aspekte berücksichtigt werden. Dazu gehören unter anderem die Bewertung des Unternehmens, die Auswahl des Nachfolgers und die Vorbereitung des Nachfolgers. Eine sorgfältige Vorbereitung kann dazu beitragen, dass der Übergang reibungslos verläuft und dass alle Beteiligten gut informiert sind.

Auch die Kommunikation der Übergabe ist wichtig. Die Übergabe des Unternehmens sollte offen und transparent kommuniziert werden. Dies kann dazu beitragen, dass alle Beteiligten gut informiert sind und dass es keine Missverständnisse gibt.

Unterstützung durch den aktuellen Eigentümer

Die Unterstützung durch den aktuellen Eigentümer oder Geschäftsführer kann ebenfalls hilfreich sein. Der aktuelle Eigentümer oder Geschäftsführer kann den Nachfolger bei der Übergabe des Unternehmens unterstützen. Dies kann dazu beitragen, dass der Übergang reibungslos verläuft und dass das Unternehmen auch nach der Nachfolge erfolgreich weitergeführt wird.

Schließlich sollten auch alle notwendigen Verträge abgeschlossen werden. Dazu gehören unter anderem Kaufverträge, Arbeitsverträge und Gesellschafterverträge. Es ist wichtig, dass alle Verträge sorgfältig geprüft und abgeschlossen werden.

Annähernd 40.000 Unternehmensnachfolgen pro Jahr

Laut einer aktuellen Schätzung des IfM Bonn (www.ifm-bonn.de) stehen in Deutschland im Zeitraum zwischen 2022 und 2026 etwa 190.000 Unternehmen zur Firmennachfolge an, weil ihre Anteilseigner aus persönlichen Gründen aus der Geschäftsführung ausscheiden. Bei über 50% wird es schließlich nach Schätzung des IfM Bonn zu einer familieninternen Nachfolge kommen und bei geschätzten 18% wird das Unternehmen an die Mitarbeiter und/ oder das Management übergeben und bei ca. 30% der Unternehmensnachfolgen wird das Unternehmen verkauft. Nur bei einem kleinen Teil der Unternehmen kommt es zu einer Schließung des Unternehmens, insbesondere bei Unternehmen mit weniger als 20 Mitarbeitern. (IHK Studie zur Unternehmensnachfolge).

Weitere Tipps zum Thema finden Sie in unserem Magazin:

- Wie führt man einen Firmenverkauf optimal durch? Ein Leitfaden.

- Gestaltung der Unternehmensnachfolge anhand des Owner Buy-Out

- Rechtliche, steuerliche und finanzielle Aspekte der Unternehmensnachfolge

- Unternehmensnachfolge – Herausforderung in Deutschland

- Ablauf bei einem Verkauf des Unternehmens im Mittelstand

- Auktionsverfahren beim Firmenverkauf im Mittelstand in Deutschland, Österreich, Schweiz

- Erfolgreicher Unternehmensverkauf – so vermeidet man Fehler

- Warum ist die Höhe des Working Capital somit beim Verkauf einer Firma so wichtig?

- Inhalte des Information Memorandum beim Firmenverkauf im Mittelstand

- Wie bereitet man das mittelständische Unternehmen auf einen Unternehmensverkauf vor?

- Erstellung einer Long List und Short List mit potenziellen Käufern aus Deutschland und weltweit

KP Tech Corporate Finance – Umfassende Beratung bei der Unternehmensnachfolge

Profitieren Sie von unserem Know-how aus mehr als 20 Jahren Erfahrung in der Beratung bei Unternehmensnachfolgen. Kontaktieren Sie unsere Managing Partner (München, Frankfurt, Berlin, Düsseldorf) um ein unverbindliches und streng vertrauliches Gespräch über die Unternehmensnachfolge zu vereinbaren.

Zu unserem Beratungsangebot für die Begleitung bei der Firmennachfolge.

Unser Kunden bei der Firmennachfolge in Deutschland kommen aus allen Bundesländern und Regionen, wie beispielsweise Frankfurt und Rhein-Main Gebiet, München und Nürnberg (Bayern), Berlin, Düsseldorf und Köln (Nordrhein Westfalen), Hannover (Niedersachsen), Leipzig (Sachsen), Stuttgart und Karlsruhe (Baden-Württemberg, oder Hamburg. Bei grenzüberschreitenden Transaktionen im Mittelstand unterstützen uns unsere langjährigen M&A-Partner in Grossbritannien und in den USA.

Themen dieser Seite sind: Unternehmensnachfolge, Nachfolgeregelung, MBO, MBI, Unternehmensverkauf, IPO, Börsengang, Unternehmensnachfolge in der Familie, Unternehmensnachfolge Berater, Unternehmensnachfolge Beratung